补发以前年度工资可否还原至所属年度计个税?

在企业经营过程中,因资金周转困难、薪酬制度调整、职务晋升补薪等原因,补发员工以前年度工资的情况时有发生。这类补发工资的个税计算往往让企业财务和员工感到困惑:补发的工资能否脱离发放当月收入单独计税?若与当月工资合并计算,可能导致税率“跳档”引发税负陡增;若能还原至所属年度计税,又该遵循何种政策依据?本文结合现行税法规定与地方实操口径,为这一问题提供清晰解答。

一、 国家层面核心规则:个税计税原则——“收付实现制”

《中华人民共和国个人所得税法实施条例》第二十四条规定,扣缴义务人向个人支付应税款项时,应当依照个人所得税法规定预扣或者代扣税款,按时缴库,并专项记载备查。

根据上述规定可知,工资薪金所得的纳税义务发生时间为个人实际取得所得的日期,而非工资所属的劳动期间。这意味着,无论工资对应的是哪一时期的劳动报酬,只要在当月实际发放,就应当计入当月收入计算缴纳个税。

《国家税务总局关于发布<个人所得税扣缴申报管理办法(试行)>的公告》(国家税务总局公告2018年第61号)第六条规定,扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。

累计预扣法,是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额,适用个人所得税预扣率表一(见附件),计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。余额为负值时,暂不退税。纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

国家税务总局2018年第61号公告进一步明确,扣缴义务人向居民个人支付工资薪金时,需按累计预扣法计算预扣税款并按月申报。从这一规定来看,若企业在某一月份一次性补发以前年度数月工资,在没有特殊政策支持的情况下,需将补发金额与当月正常工资合并,作为当月收入计算预扣预缴个税。

二、各地税务机关实操口径

1. 厦门税务:

国家税务总局厦门市12366纳税服务中心答复:

一、根据《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定,个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

二、若法院判决补发以前年度工资,请按具体年度月份,修改以前的个税申报表,补缴相关税款。

国家税务总局厦门市12366纳税服务中心答复:

尊敬的纳税人(扣缴义务人、缴费人)您好!您提交的网上留言咨询已收悉,现答复如下:

补发工资是指扣缴单位因劳动争议等特殊原因,经政府有关部门调解、劳动仲裁或法院判决,而补发的工资。若是劳动仲裁或法院判决而补发的工资,需更正之前税款所属期的申报。若不属于,则按正常月薪申报个人所得税,税款所属期填写发放工资的当月,在发放的次月申报期内申报。

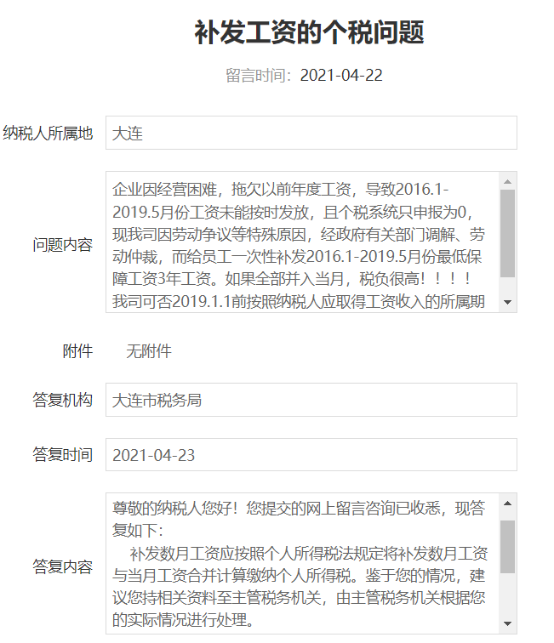

2.大连税务:

问题内容:

企业因经营困难,拖欠以前年度工资,导致2016.1-2019.5月份工资未能按时发放,且个税系统只申报为0,现我司因劳动争议等特殊原因,经政府有关部门调解、劳动仲裁,而给员工一次性补发2016.1-2019.5月份最低保障工资3年工资。如果全部并入当月,税负很高!!!!

我司可否2019.1.1前按照纳税人应取得工资收入的所属期间,计算缴纳个人所得税

大连市税务局12366呼叫中心答复:

尊敬的纳税人您好!您提交的网上留言咨询已收悉,现答复如下:

补发数月工资应按照个人所得税法规定将补发数月工资与当月工资合并计算缴纳个人所得税。鉴于您的情况,建议您持相关资料至主管税务机关,由主管税务机关根据您的实际情况进行处理。

感谢您对税务工作的理解与支持。

3.江苏税务:

江苏省12366中心答复:

尊敬的纳税人(扣缴义务人、缴费人)您好!您提交的网上留言咨询已收悉,现答复如下:

根据《中华人民共和国个人所得税法实施条例》(国令第707号)第六条第一款规定:“工资、薪金所得,是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。”

个人所得税申报时所涉及到的是工资发放期、税款所属期和税款申报期,与工资所属期无关。 工资发放期是指工资实际发放的日期,按照个人所得税法的规定,工资实际发放的日期所属的月份即为税款所属期,税款所属期下月的征期为该所属期税款对应的申报期。 纳税人应当按照工资发放期进行税款的计算,在税法规定的税款申报期内进行税款的申报。

感谢您的咨询!上述回复仅供参考,若您对此仍有疑问,请联系江苏税务12366或主管税务机关。”

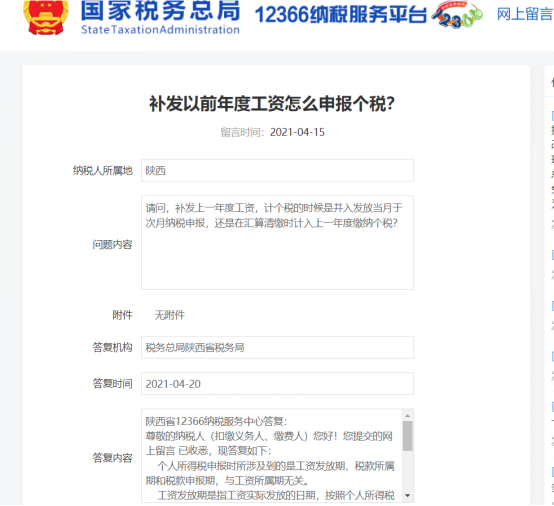

4.陕西税务:

陕西省12366纳税服务中心答复:

尊敬的纳税人(扣缴义务人、缴费人)您好!您提交的网上留言 已收悉,现答复如下:

个人所得税申报时所涉及到的是工资发放期、税款所属期和税款申报期,与工资所属期无关。

工资发放期是指工资实际发放的日期,按照个人所得税法的规定,工资实际发放的日期所属的月份即为税款所属期,税款所属期下月的征期为该所属期税款对应的申报期。

纳税人应当按照工资发放期进行税款的计算,在税法规定的税款申报期内进行税款的申报。

上述回复仅供参考,若您对此有疑问,请联系12366热线或联系您的主管税务机关咨询。

5.安徽税务:

问题内容:

如果企业员工2019年度工资,每月只发一部分,其余2020年2月一次性补发。那么:(1)2020年2月补发以前工资,是并入2019年度计算缴纳个人所得税,还是按照实发日期,按照所属期2020年2月缴纳;(2)扣缴义务人的2019年企业所得税年报职工薪酬是按照上述应发数据填报(2020年2月补发以前工资并入),还是上述实发数据填报?谢谢。

国家税务总局安徽省税务局12366纳税服务中心答复:

您好!您提交的问题已收悉,现针对您所提供的信息回复如下:

根据《个人所得税法》及相关政策规定,纳税人取得工资薪金、年终奖金等所得,纳税义务发生时间按实际取得的时间确定。实际在2020年2月发放的该笔工资,属于2020年度收入,按照所属期2020年2月预缴,在2021年3-6月办理汇算清缴。

如有特殊情形,可联系主管税务机关进一步核实。

感谢您的咨询!上述回复仅供参考,若您对此仍有疑问,请联系12366或主管税务机关。

6.山东税务:

国家税务总局山东省税务局12366纳税服务中心答复:

您好!您提交的问题已收悉。根据《国家税务总局关于全面实施新个人所得税法若干征管衔接问题的公告》(国家税务总局公告2018年第56号)

一、居民个人预扣预缴方法

扣缴义务人向居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得时,按以下方法预扣预缴个人所得税,并向主管税务机关报送《个人所得税扣缴申报表》。年度预扣预缴税额与年度应纳税额不一致的,由居民个人于次年3月1日至6月30日向主管税务机关办理综合所得年度汇算清缴,税款多退少补。

(一)扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理全员全额扣缴申报。具体计算公式如下:

……

工资薪金以实际发放月份为税款所属期,补发工资分解至以前月份计算个人所得税的相关问题建议与主管税务机关联系咨询。

感谢您的咨询!上述回复仅供参考,若您对此仍有疑问,请联系12366纳税服务或主管税务机关。

7.内蒙税务:

国家税务总局内蒙古自治区税务局12366纳税服务中心答复:

您好!您提交的问题已收悉,现针对您所提供的信息回复如下:

一、根据《财政部 国家税务总局关于住房公积金、医疗保险金、养老保险金征收个人所得税问题的通知》(财税字〔1997〕144号)规定:“三、企业以现金形式发给个人的住房补贴、医疗补助费,应全额计入领取人的当期工资、薪金收入计征个人所得税。但对外籍个人以实报实销形式取得的住房补贴,仍按照《财政部、国家税务总局关于个人所得税若干政策问题的通知》((94)财税字第20号)的规定,暂免征收个人所得税。”

二、根据《内蒙古自治区地方税务局关于个人所得税若干业务问题的通知》(内地税字﹝2006﹞178号)规定:“ 一、按照《内蒙古自治区人民政府关于深化城镇住房制度改革加快住房建设的通知》(内政发[1998]82号)规定对行政事业单位和企业向职工发放的用于住房消费的专项补贴资金,并纳入住房资金管理机构进行统一管理的,暂免征收个人所得税,对取得的超过规定标准的部分,并入当月工资薪金所得计征个人所得税。”

三、根据《中华人民共和国个人所得税法》规定,第十四条 扣缴义务人每月或者每次预扣、代扣的税款,应当在次月十五日内缴入国库,并向税务机关报送扣缴个人所得税申报表。

因此,若您任职单位是企业且取得现金形式的住房补贴,应全额计入当期工资薪金收入计征个人所得税。若取得是按照《内蒙古自治区人民政府关于深化城镇住房制度改革加快住房建设的通知》(内政发[1998]82号)规定对行政事业单位和企业向职工发放的用于住房消费的专项补贴资金,并纳入住房资金管理机构进行统一管理的,暂免征收个人所得税,对取得的超过规定标准的部分,并入当月工资薪金所得计征个人所得税。

感谢您的咨询!上述回复仅供参考,若您对此仍有疑问,请联系内蒙古税务12366或主管税务机关。

8.河南税务:

国家税务总局河南省税务局12366纳税服务中心答复:

您好!您所咨询的问题收悉。现针对您所提供的信息回复如下:

一、根据《中华人民共和国个人所得税法》(中华人民共和国主席令第九号)第六条规定,应纳税所得额的计算:(一)居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。……

因此,根据上述文件规定,工资薪金所得以实际发放工资时取得的收入为基础计算应纳税所得额,如补发以前月份工资薪金,则应合并计入当月工资薪金收入计算个人所得税。个人所得税申报时所涉及到的是工资发放期、税款所属期和税款申报期,与工资所属期无关。工资发放期是指工资实际发放的日期,按照个人所得税法的规定,工资实际发放的日期所属的月份即为税款所属期,税款所属期下月的征期为该所属期税款对应的申报期。纳税人应当按照工资发放期进行税款的计算,在税法规定的税款申报期内进行税款的申报。自2019年1月1日起,扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。每月基本减除费用5000元,其他扣除项目您可参考上述文件,结合您的实际情况确定扣除标准。

感谢您的咨询!上述回复仅供参考,若您对此仍有疑问,请联系12366纳税服务热线或主管税务机关。

总结:从各地税务机关执行口径来看,税务机关对于扣缴义务人补发的以前年度工资,要求将补发的工资与当月正常工资合并,作为当月收入计算预扣预缴个税。仅厦门税务和内蒙古税务考虑了补发以前年度工资的特殊原因,厦门税务对于若是劳动仲裁或法院判决而补发的工资,需更正之前税款所属期的申报(即还原至所属年度计税)。内蒙古税务对于若取得的是按照内政发[1998]82号规定对行政事业单位和企业向职工发放的用于住房消费的专项补贴资金,并纳入住房资金管理机构进行统一管理的,暂免征收个人所得税,对取得的超过规定标准的部分,并入当月工资薪金所得计征个人所得税。因此,企业补发以前年度的工资,应咨询主管税务机关是否允许补发工资还原计税、适用的具体条件、需提交的证明材料及留存资料。

来源:正保会计网校税务网校原创内容,作者:裴老师(正保会计网校答疑专家),侵权必究!

下一篇:7项个税专项附加扣除一图搞定

新用户扫码下载

新用户扫码下载

新用户扫码下载

新用户扫码下载