扫码下载APP

及时接收最新考试资讯及

备考信息

年底重磅福利,一次性奖金不并入工资薪金所得、单独计税政策延长至2023年底。可以说这是年底国家发给大家的又一个节税红包了。

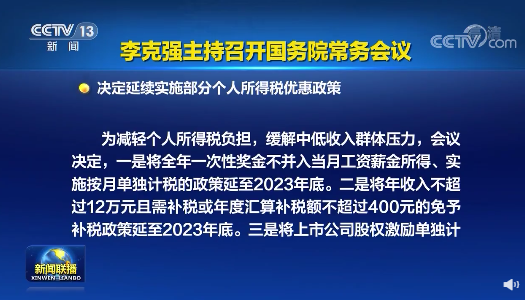

2021年12月29日的国务院常务会议召开,为持续减轻个人所得税纳税人负担,缓解中低收入群体压力,会议决定,一是将全年一次性奖金不并入当月工资薪金所得、实施按月换算税率单独计税的政策,延续至2023年底。二是继续对年收入不超过12万元且需补税或年度汇算补税额不超过400元的免予补税,政策延续至2023年底。三是将上市公司股权激励单独计税的政策,延续至2022年底。上述三项政策,预计一年可减税1100亿元。

☞让我们再来回顾一下之前的文件:

《关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)

“居民个人取得全年一次性奖金,符合国税发〔2005〕9号)规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。”

注意,上面文字中表述是2018年的旧政策,新政策出台后,2023年年底之前,居民个人取得全年一次性奖金,都可以选择单独计税了。

☞那么如果选择了单独计税,一次性年终奖的个人所得税应该如何计算呢?按照以下步骤进行:

第一步:将全年一次性奖金除以12个月,得出商数。

第二步:将商数比照《按月换算后的综合所得税率表》,确定税率和速算扣除数。

第三步:计算应纳税额。

☞我们来看一个案例:

晓静作为公司的普通员工,在年终享有13薪待遇。公司人事行政部公告通知,将会多发一个月的工资作为年终奖,发放时间为2022年1月27日。晓静税险前工资8000元,公司将会为其发放8000元的年终奖。假设公司选择将年终奖不并入工资薪金所得,对年终奖单独计税,则晓静年终奖个税金额计算如下:

第一步:奖金除以12个月得出商数=8000/12=666.67元

第二步:将666.67元比照《按月换算后的综合所得税率表》,确定税率为3%和速算扣除数为0。

第三步:计算应纳税额,应纳税额=全年一次性奖金收入×适用税率-速算扣除数=8000*3%-0=240元

晓静年终奖实际到手金额为 8000-240=7760元。

按月换算后的综合所得税率表

本文为正保会计网校老师原创文章,转载必须注明。

关于个人所得税的的财税问题解析,欢迎关注财税实务选课中心,专业老师解读,更安心。

更多资讯:

| 企业所得税 | 企业所得税怎么交 | 企业所得税优惠政策 | 企业所得税申报流程 |

| 个人所得税 | 个人所得税计算方法 | 个人所得税扣除标准 | 个人所得税申报流程 |

| 税务申报 | 纳税申报时间 | 税务申报方法 | 税务申报流程 |

| 汇算清缴 | 汇算清缴时间 | 个人所得税汇算清缴 | 企业所得税汇算清缴 |

| 税务筹划 | 税务筹划方法 | 税务筹划步骤 | 税务筹划案例 |

| 更多 | 税收政策 | 税务稽查 | 发票实操 |

Copyright©2000 - 2023 www.fawtography.com All Rights Reserved. 北京东大正保科技有限公司 版权所有